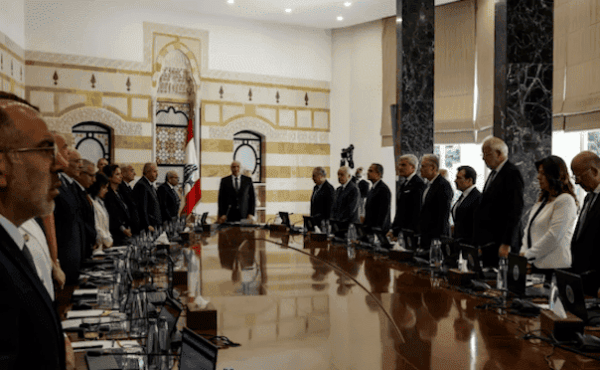

في 26 كانون الأول/ديسمبر 2025، أقرّت الحكومة اللبنانية قانون الانتظام المالي وسداد الودائع (FSDR)، وهو قانون يهدف إلى معالجة الأزمة المالية النظامية في البلاد من خلال توزيع أعباء معالجتها بين الدولة ومصرف لبنان (BdL) والمصارف التجارية. ورغم إقراره في مجلس الوزراء بأغلبية 13 صوتًا مقابل 9، إلا أنّ استقباله كان بعيدًا كل البُعد عن الإيجابية، إذ قوبل بانتقادات واسعة من النقابات وشخصيات سياسية وخبراء اقتصاديين. ويعود هذا الرفض إلى مخاوف من أن الخطة تشكّل «سطوًا» على أموال المودعين، وأنها يمكن أن تُعفي الدولة من التزاماتها، في حين أنها تقدّم شروطًا غامضة وملتبسة لآليات السَداد. لقد جاءت “خطة السَداد”، كما تُسمّى”، من دون أرقام أو جداول زمنية أو أي تحديد كَمّي واضح للالتزامات.

يمثِّلُ القانون خطة سداد نظرياً، سوى أن “الأرقام، التي تمثّل فحواها، لم تُعتَبَر موضوعاً لا مفرّ من التطرّق إليه.

وفي مناخ سياسي مشحون، تأثّر القانون بشكل كبير بضغوط خارجية، ولا سيما من الرئيس الفرنسي إيمانويل ماكرون، الذي أفادت تقارير بأنه أجرى اتصالات مع قادة سياسيين لبنانيين لضمان تمكّن حكومة رئيس الوزراء نواف سلام من المضي قدمًا بالخطة.

تتناول هذه المقالة الجوانب الإيجابية والسلبية لقانون FSDR، وتستعرض دوافع إقراره والانتقادات التي وُجّهت إليه.

الجوانب الأساسية لـ”قانون الانتظام المالي وسداد الودائع”

يضع قانون“قانون الانتظام المالي وسداد الودائع” مجموعةً من المبادئ الهادفة إلى التعامل مع الأزمة المالية المستمرة في لبنان، والتي يرى العديد من الخبراء أنها ناتجة عن مزيج من الإخفاقات النقدية والمالية. وعلى خلاف الروايات السابقة التي حمّلت الأزمة لممارسات مصرفية متهوّرة أو لجشع المصرفيين، يعترف القانون رسميًا بأن الأزمة ذات طابع نظامي.

ويُحمّل القانون المسؤولية المشتركة عن الأزمة لكل من الدولة ومصرف لبنان والمصارف التجارية، في تحوّل واضح عن تحميل القطاع المصرفي وحده كامل المسؤولية.

ومن العناصر البارزة الأخرى في الخطة إقرارها بمبدأ «المطالبات غير النظامية». ويعني ذلك أن الودائع لن تُعامل جميعها على قدم المساواة عند السداد؛ فالودائع التي تشوبها مخالفات (مثل الودائع المشبوهة، أو “الدولرة” على أسعار صرف تفضيلية، أو الفوائد المفرطة) لن تُعوَّض بالطريقة نفسها التي تُعوَّض بها الودائع النظامية. ويستهدف هذا التوجّه السلوكَ الانتهازي لبعض الأثرياء، بمن فيهم سياسييين ومصرفيين، ممن استغلوا ثغرات لتحويل أموالهم إلى الخارج أو تسوية قروضهم بشروط ميسّرة.

أما في ما يتعلق بالسداد، فيقترح القانون أن تُسدَّد الودائع التي تقل عن 100 ألف دولار نقدًا، في حين تُسدَّد الودائع التي تتجاوز هذا المبلغ عبر أوراق مالية مدعومة بأصول مصرف لبنان. وتكون هذه الأوراق قابلة للتداول، بما يوفّر قدرًا من السيولة للمودعين، وإن كان السداد سيتم على فترة زمنية طويلة وليس دفعة واحدة.

إيجابيات “قانون الانتظام المالي وسداد الودائع”

1. الاعتراف بالطابع النظامي للأزمة:

تتمثّل إحدى أبرز نقاط قوة القانون في اعترافه بأن الأزمة نظامية وتشمل كامل البنية الاقتصادية في لبنان، بما فيها سوء الإدارة المالية والسياسات النقدية والتنظيمات المصرفية. ويرفض القانون السردية التبسيطية التي تُرجع الأزمة إلى جشع المصارف وحده، ويقدّم رؤية أشمل لجذورها. ويُعَدّ هذا الاعتراف خطوة ضرورية لأي حل جدي.

2. تقاسم المسؤولية:

من خلال تحميل المسؤولية لكل من الدولة ومصرف لبنان والمصارف التجارية، يمنع القانونُ الحكومةَ من نقل العبءِ كاملًا إلى المصارف والمودعين. ويؤسّس هذا التقاسم للمساءلة لشعورٍ بالعدالة قد يساعد على إعادة بناء الثقة بالنظام المالي على المدى الطويل.

3. معالجة المطالبات غير النظامية:

إن استبعاد بعض الودائع غير النظامية من السداد يُعدّ خطوة مهمة نحو العدالة، إذ يضمن ألا يستفيد من استغلّ النظام من الشروط نفسها التي تُمنح للمودعين النظاميين. ويسهم ذلك في تنظيف القطاع المصرفي وجعله أكثر شفافية ومساءلة.

4. أوراق مالية مدعومة بالأصول للودائع الكبيرة:

بالنسبة للودائع التي تتجاوز 100 ألف دولار، يقدّم السَداد عبر أوراقٍ مالية مدعومة بأصول مصرف لبنان مقاربةً مبتكرة نسبيًا للسيولة. وتتيح قابلية تداول هذه الأوراق للمودعين الوصول إلى أموالهم بشكل أسهل مقارنة بالانتظار الطويل للسداد النقدي، شرط توافر سوق ثانوية فاعلة لها.

سلبيات “قانون الانتظام المالي وسداد الودائع” والجوانب القابلة للنقد فيه

1. غياب التحقق من وجود السيولة:

من أبرز الانتقادات غياب أي دراسة جدية للسيولة المتاحة. فالخطة تفرض جدول سدادٍ صارمًا لمدة أربع سنوات للودائع التي تقل عن 100 ألف دولار، ولكن لم يتم إجراء اختبارات ضغط واضحة للتأكد من امتلاك مصرف لبنان والمصارف التجارية السيولة الضرورية للالتزام بالخطة. إن عدم تنفيذ أية محاكاة للتدفقات النقدية المستقبلية يعني أن الحكومة لم تُقيّم بشكل كافٍ قابلية المؤسسات المعنية لتنفيذ الخطة من دون تعميق الأزمة.

2. عدم اتساق التزامات السداد:

لم تقدّم الحكومة التزامات واضحة بشأن التزاماتها المالية هي، ومنها نحو 16.5 مليار دولار مستحقة لمصرف لبنان.

إضافةَ إلى ذلك، يتمتع مصرف لبنان باستقلال مالي عن الدولة بموجب القانون اللبناني، ما يثير الشك حول صلاحية الدولة لفرض جدول سداد عليه أو على المصارف التجارية. إن هذا الإلتباس القانوني ينبغي أن يضاف إلى حالة عدم اليقين التي تحيط بالإطار العام لسداد الودائع.

3. وضع قانوني غير قابل للصمود:

استنادًا إلى المادة 13 من قانون النقد والتسليف، فإن مصرف لبنان:

وبناءً عليه، لا يمكن إلزام مصرف لبنان أو المصارف التجارية بجدول سداد صارم تفرضه الحكومة من جانب واحد. ويجب أن يندرج تحديد أي جدول سداد للودائع ضمن صلاحيات الجهات التي ستقوم بالدفع، مع مراعاة مبادئ العدالة والتناسب، وقبل كل شيء السيولة المتاحة فعليًا.

4. إطار السداد المقترح من مصرف لبنان:

ردًا على جدول السداد الحكومي الصارم، قدّم مصرف لبنان مقاربة أكثر واقعية واستدامة. وتقضي هذه المقاربة بأن يتقاضى المودعون ابتداءً من السنة صفر نسبة 20% نقدًا من مستحقاتهم، على أن يُسدَّد الرصيد المتبقي بحسب حجم الوديعة:

ويؤكد مصرف لبنان أن أي جدول سداد غير مدروس سيشكّل ضغطًا لا يُحتمل على السيولة، خصوصًا في ظل غياب مساهمة مالية مباشرة من الدولة، وأن أي إطارٍ عام للسداد يُهدد بخنق القطاع لا يمكن الدفاع عنه قانونيًا ولا تحمّله اقتصاديًا.

5. الغموض في النص وفي التنفيذ:

يرى منتقدون أن نص القانون فضفاض ويفتقر إلى الوضوح التنفيذي. كما أن شروط السداد معقّدة للغاية، ولم تُشرح آلية السداد عبر الأوراق المالية المدعومة بالأصول بشكل يضمن السيولة. كذلك وُجّهت انتقادات لتأجيل سداد الودائع الكبيرة، بما فيها أموال صناديق تقاعد النقابات، ما قد يولّد توترات اجتماعية نتيجة حجز هذه الأموال لسنوات طويلة.

6. ترتيب المطالبات غير النظامية وتقييم جودة الأصول وتسلسل الحقوق – خلاف جوهري حول الترتيب:

يصرّ مصرف لبنان على المطالبات غير النظامية، كما يعرّفها قانون “قانون الانتظام المالي وسداد الودائع” وكما يتم تحديدها عبر إعادة تقييم ميزانية مصرف لبنان، ينبغي أن تُشطَب على مستوى القطاع المصرفي (مصرفًا بمصرف، مع أثر مقابل في ميزانية مصرف لبنان)، وذلك قبل إجراء “تقييم جودة الأصول” (AQR) في كل مصرف، ومن ثم يصار عندئذ فقط تطبيق تسلسل الحقوق.

ويتعارض هذا الموقف مباشرة مع المقاربة التي أوصى “صندوق النقد الدولي” أن تعتمدها الحكومة، والتي تدعو إلى عكس هذا الترتيب. ويرفض مصرف لبنان هذا العكس لأسباب قانونية ومحاسبية واحترازية.

7. سلامة البيانات المطلوبة لتطبيق تسلسل الحقوق:

في أنظمة المعالجة المعتمدة دوليًا — سواء:

لا يمكن توزيع الخسائر إلا بعد تحديد وإزالة المطالبات غير النظامية أو المتعثّرة.

وأي خروج عن هذا المبدأ سيؤدي إلى:

خلاصة

يمثّل “قانون الانتظام المالي وسداد الودائع” محاولة جريئة، لكنها مَوضع جدلٍ واسع، لمعالجة الأزمة المالية المستمرة في لبنان. ففي حين يكرّس مبادئ مهمة مثل تقاسم المسؤولية وإلغاء المطالبات غير النظامية، فإن غياب اختبارات السيولة، والغموض القانوني، وهذا علاوة على جدول السداد الصارم، جعله موضعَ رفض واسع من الرأي العام والخبراء.

ويتوقف نجاح القانون على مدى القدرة على تنفيذ إطاره المعقّد للسداد بفعالية، إلا أن نقص الشفافية في الأرقام والضغوط السياسية المحيطة به يجعل هذا النجاح موضع شك. ومع المضي قدمًا في تطبيقه، سيكون من الضروري مراقبة تنفيذه عن كثب لمعرفة ما إذا كان سيُسهم في استعادة الثقة بالنظام المالي اللبناني أم سيؤدي إلى تعميق الأزمة.

*