تحتل الولايات المتحدة المرتبة الأولى في العالم في “الناتج القومي الإجمالي” منذ الحرب العالمية الثانية. وهي تسيطر على النظام المصرفي لحوالات الأموال والاقراض، والنظام النقدي لتسعير العملات وصلتها بمركزية الدولار. هذه السيطرة سبقتها عناصر حضارية امتازت بها كالموقع، والمساحة الجغرافية، وتنوّع مواردها الطبيعية، والاختراعات والصناعات المتقدمة التي لا نستطيع الاستغناء عنها. فهي مهد الابتكارات العلمية التي خففت كثيراً من معاناة البشرية.

اذاً، كيف تكون مديونية أمريكا، او الدين العام للحكومة الامريكية، 31 تريليون دولار؟

الجواب مختلف تماماً عن المفهوم المتعارف عليه او الشعبوي للمديونية.

ما هو الدين العام للدولة؟

الدين السيادي أو الدين العام هو الأموال التي تقترضها اي حكومة في العالم من الافراد والمؤسسات والشركات التجارية وحتى من الحكومات الاخرى لتمويل مشروعات التنمية ولمواجهة النفقات الجارية العادية او لمواجهة أحوال طارئة مثل الحرب وحالة التضخم الشديد، او لعدم كفاية الإيرادات العامة لتغطية النفقات العامة، وتتخذ أغلب هذه الديون شكل سندات قابلة للتداول بالعملة المحلية او الدولية كالدولار او اليورو، ويتم تحديد حجم الدين العام للدولة عن طريق حساب نسبة الدين العام بالنسبة المئوية من حجم الناتج المحلي للدولة.

فإذا كان الناتج المحلي السنوي للكويت 180 مليار دولار والدين العام للحكومة الكويتية 8٪ حسب صندوق النقد الدولي، سيكون الدين العام للكويت 14 مليار دولار في السنة الواحدة.

لن تصدق أن الدين العام في اليابان هو الاكبر عالميًا، أي 12 تريليون دولار امريكي! اليابان المعروفة بسحرها الاقتصادي، وبمنجزاتها وابتكاراتها التي أبهرت بها العالم. اقتصادها يُعدّ ثالث أكبر اقتصاد في العالم بعد الولايات المتحدة الأمريكية والصين. وهي من أغنى دول العالم، وتقدم مساعدات مالية سنوية إلى عشرات الدول والبرامج التنموية للأمم المتحدة تصل قيمتها إلى عشرة مليارات دولار. ويحتل الناتج القومي الإجمالي المرتبة الثالثة على مستوى العالم (4.3 تريليون دولار).. وبالرغم من هذا الارتفاع الكبير في الدين العام، لم تتعرض اليابان حتى اليوم لأزمة مديونية، وتُصَنف ضمن الاقتصادات العظمى في العالم، ولها قدرة كبيرة على سداد ديونها، للأسباب التالية؛ كلفة الاقتراض في اليابان منخفضة جداً، والديون اغلبها مصدرها السوق المحلي ومقوّم أساسا بعملة (الين)، كما لديها قدر كبير من الاحتياطات بالدولار يبلغ ١،٢ تريليون موزعة في بنكها المركزي وبنوك أمريكا وألمانيا وكندا وانجلترا وفرنسا وأستراليا. والاقتصاد الياباني مُوجَّه نحو التصدير، ويُحقق القطاع الخاص بشركاته ومصانعه الكبرى فوائض تجارية خيالية.

أما الصين فهي الثالثة عالمياً من حيث حجم الدين العام، اذ بلغ 15 تريليون دولار في 2022 أي 70% من الناتج المحلي الإجمالي البالغ 18 تريليون دولار.

الدين العام للحكومة السعودية في 2022 بلغ (972.3) مليار ريال سعودي (259.3 مليار دولار أمريكي) منها (610.5) مليار ريال سعودي (162.8 مليار دولار أمريكي) ديون محلية للشركات والبنوك والافراد و (361.8) مليار ريال سعودي (96.5 مليار دولار أمريكي) ديون خارجية.

إي حكومة في العالم، مهما بلغت ضخامة ما تمتلكه من موارد طبيعية او ارتفاع في الناتج المحلي الاجمالي او ناتج هائل في التصنيع العالمي، لا بد لها من الاقتراض لتعزيز رؤوس الأموال في مؤسساتها المالية وبالتالي تحريك عجلة النشاط الاقتصادي.

أمثلة على الدين العام لبعض الدول حسب بيانات صندوق النقد الدولي بالدولار 2022:

مصر 409 مليار دولار

قطر 474 مليار

الامارات 158 مليار

البحرين 51 مليار

فرنسا 3.3 تريليون

بريطانيا 3 تريليون

المانيا 3 تريليون

سويسرا 336 مليار دولار

عودة الى الاقتصاد الأمريكي الرائد في العالم، المُثقل بدين سوف يتجاوز 31 تريليون دولار في 2023، ما هي الأسباب؟

لماذا تَقترض أمريكا دولارات من دول اجنبية ذوات اقتصاد عالٍ وهي التي تطبع الدولار؟

ما هي سندات الخزانة الامريكية التي تبيعها واشنطن مقابل اقتراضها للدولارات من الدول الأجنبية وما علاقتها بنظام “البترودولار”؟

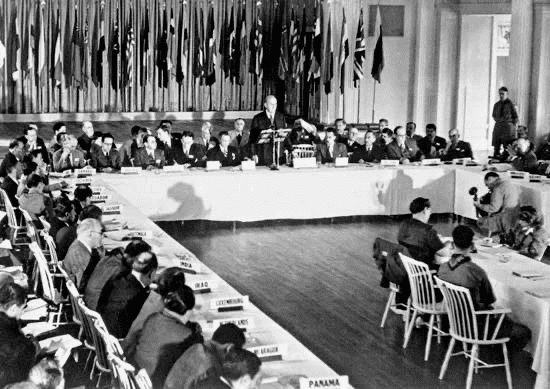

للإجابة على هذه الأسئلة دعونا نعود الى مؤتمر النقد الدولي (بريتون وودز) الذي انعقد في يوليو 1944 في مدينة نيوهامبشاير في الولايات المتحدة بحضور ممثلين لـ44 دولة، بعدما ظهرت في الأفق بوادر انتصار جيوش الحلفاء بقيادة أمريكا على دول المحور بقيادة هتلر. وقد تم الاتفاق على ربط جميع العملات في العالم بالدولار الأمريكي الذي بدوره كان مرتبطاً بالذهب، نتيجة للثقة المتزايدة بالاقتصاد الأمريكي ولأن أميركا كات تمتلك في ذلك الوقت اكثر من 75% من الذهب في العالم. وكان الهدف من الربط بالدولار هو تأسيس استقرار مالي دولي، وتشجيع انماء التجارة، والحد من المضاربة في العملات.

اعلان الرئيس نيكسون التوقف عن فك ارتباط الدولار بالذهب في 1971 لم يؤثر كثيرا في قوة الاقتصاد الأمريكي ومكانة الدولار كأقوى عملة احتياط عالمية.

ولكن امريكا وقعت في معضلة اقتصادية تفاقمت بسرعة تسمى”معضلة تريڤين“ (Triffin Dilemma)، نسبةً الى عالم الاقتصاد الامريكي البلجيكي “روبرت تريفين” الذي يقول أن أي دولة عظمى تحوِّل عملتها الى عملة احتياط عالمية تسقط في تضارب حتمي بين اهدافها المالية الداخلية والعالمية!

بمعنى، إذا ارادت امريكا ان يكون الدولار عملة احتياط عالمية موثوق بها يجب ان يكون لها القدرة على توفيرها لجميع دول العالم الـ190k وضخها في البنوك والاقتصاد العالمي، ومنع أي نقص فيه! أي كم هائل من الدولار يجب ان يخرج من امريكا وبالتالي سوف تعاني الحكومة الامريكية من نقص مزمن في الدولارات اللازمة لتغطية الانفاق الحكومي الداخلي (التعليم الرعاية الصحية والأبحاث الطبية والبنية التحتية والاستثمارات والدفاع الوطني وغيرها) لان الخارج من الدولار أكثر من الموجود في الداخل هذا من ناحية، ومن ناحية اخري امريكا لديها سقف في طباعة الدولار لا تستطيع تجاوزها وهي ٣٪ من ناتجها القومي الاجمالي وإلا فسوف يفقد الدولار قوته الشرائية ويؤدي الى ارتفاع في أسعار السلع والخدمات ومن ثم التضخم الاقتصادي..

ماذا تفعل امريكا حتى تسد العجز في كمية عملتها؟

الحل، بكل بساطة، أن تقوم امريكا باقتراض دولارات من الدول التي لديها وفرة من الدولارات الامريكية فائضة عن الحاجة مقابل بيعها “سندات خزانة أمريكية” وهي أوراق سيادية تصدرها الحكومة الامريكية لتمويل إنفاقها بفوائد مختلفة تزيد مع ازدياد اجل السندات تشتريها مؤسسات اهلية داخلية وخارجية، وهي مكان آمن ومضمون لحفظ الدولار، وطالما امريكيا اقوى اقتصاد عالمي يكون الاقبال عليها كبيراً لان مخاطرها شبه معدومة.

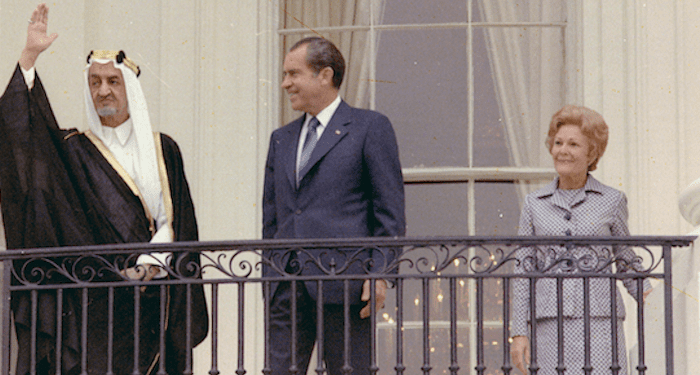

بن عبد العزيز ملكُ المملكة العربية السعودية في ١٩٧٤

وفي السبعينيات من القرن الماضي كانت دول الخليج وخاصة السعودية تمتلك مخزوناً وافراً من الدولارات الامريكية من بيع النفط.

لهذا السبب ابتعث الرئيس نيكسون في يوليو 1974 وزير الخزانة الامريكي “وليام سيمون”، الذي كان في السابق مدير مكتب سندات الخزانة الامريكية في بنك الاستثمار الشهير “سالمون براذرز” ولديه معرفة كبيرة بمدى جاذبية الديون (السندات) الامريكية، الى السعودية في مهمة غير قابلة للفشل، وتم الاتفاق على ما يلي:

البند الأول: قبول السعودية بيع النفط بالدولار الامريكي فقط حتى إذا لم تكن الولايات المتحدة طرفاً في الصفقات..

البند الثاني من الصفقة مع السعودية هو تعهد السعودية بشراء سندات الخزانة الامريكية. وتكون حيازة السندات الامريكية بمثابة دَيْن او سُلْفَة تقدمها السعودية على شكل دولارات مقابل شرائها لسندات سيادية امريكية وبنسبة فائدة، وهو أحد أفضل الطرق لضمان عائد ثابت على الدين وهو سعر الفائدة، وضمان استرجاع الأصل في المستقبل أيضاً.

البند الثالث توفّر الولايات المتحدة، بالمقابل، الحماية العسكرية اللازمة لأي خطر يهدد آبار نفط السعودية، وهي أكبر مُصَدر للنفط والقوة العظمى في مجال الطاقة وتلعب دوراً قيادياً في “أوبك”. وبسبب ثقل هذه الخطوة، اتّبعت بقية دول “اوبك” خطى السعودية، وسميت هذه الصفقة “البترودولار”، او “الأمن مقابل النفط”!

من ناحية، كانت فرصة لدول الخليج ان تحافظ على ارباحها من البترول بالدولار الامريكي الذي كان ولايزال العملة الاقوى والاكثر استقرار لتسعير النفط وتقريبا لم يكن له بديل، وشراء سندات الخزانة الامريكية وهي واحدة من أكثر الطرق اماناً لتخزين فوائد وارباح النفط ونسبة الخسارة فيها شبه معدومة كما ذكرنا ولأن امريكا كانت ولا تزال أكثر دولة قدرة على سداد ديونها بالاعتماد على الثقة الضخمة باقتصادها. ولكن حاجة الامريكان لهذه الصفقة كانت أكثر:

اولاً للحفاظ على قيمة الدولار من الانهيار فالصفقة خلقت طلب كبير على الدولار عالميا مما جعل الدولار يستعيد توازنه بعد صدمة نيكسون بفك ارتباط الدولار بالذهب في ١٩٧١

ثانياً تتغلب امريكا على عجزها التجاري وتمويل فجوة الانفاق الحكومي الداخلي باسترجاعها جزء لا بأس به من الدولارات التي ضَخّتها في الأسواق العالمية.

ثالثًا حيازة السعودية لسندات الخزانة الامريكية كانت خطوة مغرية للدول الصناعية الكبرى كاليابان والمانيا وفرنسا وبريطانيا والبرازيل والهند واستراليا وكندا.. وحذت حذو السعودية في شراء السندات الامريكية وبالتالي انهالت دولارات اضافية على امريكا من كل حدب وصوب.

اذا كان اجمالي الدين العام الامريكي في اكتوبر ٢٠٢٢ هو ٣١،٢ تريليون دولار فأنه ينقسم الى جزئين، الجزء الأكبر من الدين العام الأمريكي 25 تريليون دولار (٧٠٪ من الدين العام) مملوك من قبل جهات داخلية أمريكية مثل الحكومات في خمسين ولاية امريكية، والاحتياط الفدرالي الأمريكي (البنك المركزي)، بالإضافة إلى مستثمرين أفرادا وشركات داخل الولايات المتحدة الأمريكية، الجزء الثاني من الدين مملوك للأجانب، وهو جزء غير صغير بالمجمل، يبلغ قيمته تقريبا 7.2 ترليون دولار (٣٠٪من الدين العام) ، وتتوزع الديون الاجنبية ( حيازتها للسندات الخزانة الامريكية) حسب بيانات اكتوبر ٢٠٢٢ على النحو التالي:

١– اليابان ١،٠٧٨ تريليون دولار

٢– الصين ٩١٠ مليار دولار

٣– بريطانيا ٦٣٨ مليار دولار

٤– بلجيكا ٣٢٧ مليار دولار

٥– جزر كايمان البريطانية في الكاريبي ٢٩٧ مليار

٦– لوكسمبورج ٢٩٦ مليار دولار

٧– سويسرا ٢٦٣ مليار دولار

٨– ارلندا ٢٣٩ مليار دولار

٩– البرازيل ٢٢٥ مليار دولار

١٠– فرنسا ٢١٨ مليار دولار

١١– تايوان ٢١٦ مليار

١٢– كندا ٢١٥ مليار

١٣– الهند ٢١٣ مليار

١٤–هونغ كونغ ١٨٦ مليار دولار

١٥– سنغافوريًا ١٧٧ مليار دولار

١٦– السعودية ١٢١ مليار دولار

هل يمكن للسعودية او الصين أو البرازيل او فرنسا بيع الديون الامريكية بشكل مفاجئ كبيع انتقامي للأضرار بالاقتصاد الاميركي أو ما يسمى بتسليح الديون او السندات؟

نظرياً٫ ممكن. ولكن عملياً مستبعد جداً، لأن جميع الدول المذكورة أعلاه تحتفظ باحتياطاتها من العملة الاجنبية بالدولار، وكذلك اصولها واستثماراتها، واي انخفاض في قيمة الدولار سوف يضر باقتصادها. على سبيل المثال، يُعتبر البنك المركزي الصيني صاحب أكبر مالك للاحتياطات الأجنبية، وتُقدر بأكثر من 3 ترليون دولار، للمحافظة على استقرار عملته (اليوان ) وحتى تكون محصنة في فترات تقلب الأسواق والازمات الاقتصادية والحروب. جزء من هذه الدولارات مخزن داخل الصين، والجزء الأكبر يُحفظ بشكل إيداعات في امريكا وبريطانيا وفرنسا وكندا واليابان وأستراليا والمانيا. وهذا ينطبق على بقية الدول الصناعية.

صحيح ان العلاقات بين السعودية وامريكا في السنوات الاخيرة لا تخلو من التوترات، الا انهم في حاجة لبعضهم البعض من المنظور الاقتصادي قبل السياسي.. امريكا تحتاج السعودية لدورها المحوري في ضبط أسواق النفط العالمية واستقرار الدولار، وهو دور غير قابل للاستبدال، والسعودية من ناحية أخرى محتاجة لأمريكا لأنها لا تستغني عن الدولار في الوقت الحالي.

الخلاصة

حاولت في هذه المقالة توضيح نقطتين اساسيتين:

- مفهوم الدين العام للدول، وانه أحد طرق جمع الأموال من أجل التنمية. وهذا في حال إذا كان تصنيف الدولة الائتماني في (درجة أمان عالية) أي لها جدارةٌ ائتمانية لتسديد ديونها. على سبيل المثال، ألمانيا وكندا وأستراليا وامريكا والصين وسنغافورا وانجلترا والكويت والسعودية وقطر وغيرها، وإلا فالإزدياد المفرط في الدين العام يؤدي الى كساد مالي وركود اقتصادي.

- أمريكا واقعة تحت وطأة قوتين متضادتين: قوة المال للإنفاق الداخلي، وقوة المال الذي يجب ضخّه للسوق العالمي؟ من هنا نشأة العلاقة الاستثنائية ما بين السعودية والولايات المتحدة منذ 1974، والتي تمثلت في قبول السعودية الدولار كعملة وحيدة لشراء النفط مقابل تقديم أمريكا الحماية العسكرية، وتتعهد السعودية بشراء سندات الخزانة الامريكية بالدولار اللازم لتمويل الانفاق الداخلي الأمريكي.

مقال رائع ومعلومات أروع

معلومات قيّمة وتوضيح سهل يجب قراءته لاكثر من مرة

مقال علمي اقتصادي مفيد يجب قراءته بتمعن